Основные положения.

Деятельность предприятия направлена на достижение цели, и если конечный результат совпадает с целью, то деятельность предприятия признается рациональной [1]. Предлагаемая в настоящей статье система управления результативностью позволяет связать финансово – экономические итоги деятельности предприятия с операционной, инвестиционной деятельностью и системой вознаграждения.

В эволюционном развитии теории управления главная стратегическая цель коммерческого предприятия описывалась разными моделями: модель максимизации прибыли, модель максимизации объема продаж, модель максимизации темпов роста предприятия, модель обеспечения конкурентных преимуществ, модель максимизации добавленной стоимости, модель максимизации рыночной стоимости предприятия. Оценка бизнеса предприятий основана на предположении, что каждому предприятию присуща его «внутренняя стоимость», для условного «рыночного» покупателя. Такая оценка может быть выполнена на основе разных вычислительных процедур (методик) с использованием текущих и прогнозных финансовых характеристик предприятия. Подходы к оценке бизнеса также эволюционировали. В настоящей работе рассматриваются методы оценки, совместимые с системой управления компанией. В концепции управления, основанного на стоимости, используются два ведущих метода:

1. Метод экономической добавленной стоимости/рыночной добавленной стоимости (EVA/MVA), разработанный Stern Stewart &Co.

2. Метод свободного денежного потока, предлагаемый McKinsey и его модификация - метод денежной рентабельности инвестиций (CFROI), используемый Boston Consulting Group и Holt Value Associates.

При этом метод «экономической прибыли» предполагает более широкий взгляд на оценку бизнеса и может быть рекомендован как способ синергетического анализа [1]. Кроме того, основным преимуществом метода EVA является возможность его декомпозиции и полная открытость для внесения корректировок, связанных с нематериальными факторами стоимости.

Оценка стоимости компании производится на основе двух слагаемых:

EV = IC + MVA (1)

Где IC – инвестированный капитал, находящийся в операционной фазе.

Величина IC рассчитывается на дату последнего отчетного периода. Эта величина подвержена переоценке в соответствии с рыночной конъюнктурой и макроэкономическими тенденциями.

MVA (market value added) – добавленная рыночная стоимость, состоящая из суммы экономических добавленных стоимостей прогнозного и остаточного периода.

MVA = (2)

Где:

EVAt – добавленная стоимость в году t;

WАСС – средневзвешанная стоимость капитала;

t – годовая нумерация прогнозного периода (от 1 до n);

n – годовая нумерация остаточного периода;

TVeva – аннуитетная стоимость прогнозируемых EVA в остаточном периоде

TVeva = EVAn/WACCn;

EVA = NOPAT – IC*WACC; (3)

NOPAT – чистая операционная прибыль после налогов.

При t =1 (прогноз рассчитывается на 1 год), формула (1), обобщенно, нами переписано следующим образом:

EV=IC(на начало периода)+EVA(за текущий период) + EVA (от будущих потоков) (4)

Управляемой величиной, на которую может влиять менеджмент является EVA (за текущий период от операционной деятельности);

EVA (от будущих потоков) формируется при условии подготовки и реализации долгосрочных инвестиционных проектов.

Величина EVA (за текущий период от операционной деятельности) подлежит расчету и является главным показателем прироста стоимости.

Возможность расчета EVA (от будущих потоков) в условиях экономических нестабильности экономики или отрасли (кризиса) вряд ли целесообразно.

Величина IC также подвержена влиянию отраслевых и рыночных колебаний, не связанных с действиями менеджмента.

Рост стоимости как главный результат деятельности компании настраивает внутреннюю экономику предприятия и его корпоративное управление под цели и задачи роста стоимости в долгосрочной перспективе. В то же время компания должна демонстрировать улучшение краткосрочных результатов. Краткосрочные результаты можно получить, принося в жертву долгосрочные инвестиции. Таким образом, другой важной целью является сбалансированность краткосрочных финансовые целей сокращения расходов и увеличения эффективности с долгосрочными целями устойчивого роста стоимости. Для сбалансированности стратегии и уравновешивания временного фактора роста стоимости компании нами сформированы «стратегические фазы развития».

2. Стратегические фазы и стратегические цели.

Стратегические фазы компании – это упорядоченные во времени источники роста стоимости. Они характерны для любого коммерческого предприятия, главной стратегической целью которого является рост рыночной стоимости. Экономический результат от стратегических фаз становится заметным в различные периоды времени. Для устойчивого и непрерывного роста стоимости для акционеров необходимо проводить сбалансированный стратегический курс и инвестировать средства в каждую фазу. Даже в условиях экономических кризисов, когда инстинктивно появляется желание «сжаться», урезать все расходы и выжидать, необходимо соблюдать принцип сбалансированности. Ведь именно во время кризисов происходит серьезный передел рынков, появляются новые возможности и угрозы. Планирование и реализация долгосрочных мероприятий именно в таких ситуациях позволяет сохранить и преумножить стоимость при переходе в стадию роста экономики. Каждая стратегическая фаза содержит стратегические цели. Степень достижения целей в свою очередь измеряется показателем. Выбранные цели и показатели отражают главные направления деятельности компании на предстоящий период и способы их оценки. Разработка целей и способов их достижения (стратегий) осуществляется в процессе стратегического планирования [3]. Перечисленные ниже составляющие (цели) являются обобщенными, наиболее вероятными. При этом не исключено, что для конкретной бизнес линии в конкретном периоде (фазе) цели могут и должны быть сформулированы иначе, конкретно для каждой бизнес линии.

Стратегические фазы включают три компонента:

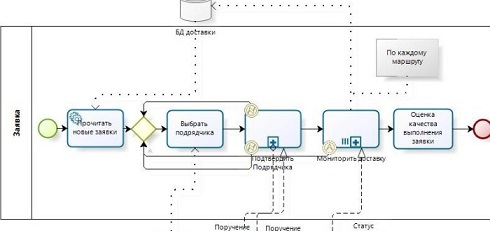

1. Операционная эффективность: В общем виде это цели текущей деятельности по производству и доставке продуктов и услуг клиентам. Направление состоит из трех составляющих (целей):

1.1. Рост доходов.

1.2. Минимизация издержек.

1.3. Эффективное использование активов.

Результаты управления перечисленными тремя составляющими формируют экономическую добавленную стоимость в текущем (ближайшем прогнозном периоде), согласно формуле (3).

2. Инвестиционная эффективность: Своевременная реализация бизнес проектов и проектов развития, установление и регулирование взаимоотношений с будущими потребителями.

В эту фазу попадают проекты, которые находятся в стадии реализации. Направление состоит из четырех целей:

2.1. Соблюдение сроков проекта

2.2. Соблюдение объемов финансирования проекта

2.3. Соблюдение качества проекта

2.4. Готовность операционных потоков

Результаты управления данной фазой формируют EVA в среднесрочной перспективе, за счет будущего ввода в действие активов (материальных и нематериальных) в оперативную фазу.

3. Проектная эффективность: Это фаза инноваций: разработка и развитие новых продуктов, услуг, процессов и взаимоотношений. Состоит из трех целей:

3.1. Новые продукты и услуги

3.2. Новые возможности по инвестициям

3.3. Совершенные системы управления

В этой фазе отслеживаются цели и показатели реализации «будущих возможностей». К данной фазе относятся потенциальные проекты, находящиеся в фазе «инициализации». Т.е. проекты принятые, как соответствующие стратегии развития, но еще не получившие полноценного финансирования. Для перехода потенциальных проектов из фазы 3 в фазу 2 необходимо защитить проект на соответствие среднесрочной актуальности и соответствие наличия инвестиционных ресурсов.

Успешная деятельность по достижению целей в операционной фазе, инвестиционной фазе и проектной фазе обеспечивает поступательное развитие компании и рост ее стоимости.

Таким образом, смысл формулы управления ростом стоимости, с точки зрения оценки результативности, можно представить следующим образом:

Рост стоимости = EVA + степень готовности проектной и инвестиционной фазы для формирования новых денежных потоков. (5)

3. Стратегические показатели

Цели и показатели разбиваются на стратегические фазы. Также цели имеют разбивку на приоритеты, которые обозначены весовым коэффициентом W. Весовой коэффициент,W – множитель от 0,01 до 1, учитывающий приоритетность того или иного показателя в оценке выполнения цели. Сумма всех весовых коэффициентов показателей равна единице. Показатели индикативно сигнализируют о соответствии выбранной последовательности действий, отраженных в стратегических профилях ожидаемому результату. Показатели отражают цели, но не описывают их целиком. Показатели влияют на рост стоимости в соответствии с выбранной стратегией, но не калькулируют ее.

Примеры:

1. Стратегия компании нацелена на получение доли рынка. Долю рынка характеризует объем продаж. В этой ситуации EVA может быть планово отрицательной. Но выполнение показателя по росту объема продаж является приоритетным и имеет максимальный весовой коэффициент W1.1.

2. Стратегия компании нацелена закреплении доли рынка и увеличению доходов от существующих клиентов. В этой ситуации необходимо концентрироваться на сокращении расходов, оптимизации бизнес процессов, показатель сокращения расходов является приоритетным и имеет максимальный вес W 1.2

3. Стратегия компании нацелена на предоставлении комплексных услуг клиентам (относительно небольшое количество крупных клиентов). Рост стоимости может происходить за счет предоставления существующим клиентам новых продуктов и услуг. Показатели проектной фазы, нацеленные на разработку новых продуктов и услуг, являются приоритетными.

В целом, система показателей раскрывает слагаемые в формуле результативности:

Результативность = описание стратегии + управление стратегией. (6)

«Результативность» – рост стоимости из формулы (5).

«Описание стратегии» - Бизнес план, бюджет

Компонент «управление стратегией» - это то, что поддается оценке, т.е. система показателей. Большинство показателей являются «опережающими», качественными, для их расчета требуется формализованное процессное (операционная фаза) и проектное (инвестиционная и проектная фаза) управление.

5. ВЫВОДЫ:

Предлагаемая система управления результативностью учитывает краткосрочную, среднесрочную и долгосрочную перспективу развития компании. Акцент делается на наиболее достоверный краткосрочный финансовый (количественный) прогноз операционной фазы и оценку качественных (не финансовых) показателей более отдаленных инвестиционной и проектной фаз.

EVA (от будущих потоков) будет тем больше и тем вероятнее, чем активнее менеджмент будет достигать результатов в инвестиционной и проектной фазе. Эти результаты и предлагается измерять, причем непосредственно .

При этом все показатели рассчитываются на среднесрочный период, сопоставимый с периодом реализации инвестиционного цикла.